六家农商行不良贷款率垫底 重庆青岛等城商行不良增速进前10

尽管银行的不良在逐渐企稳,但管理层对不良的监管仍在加强。据报道,针对不良的政策口径将进一步收紧,对属于银保监会直管的国有银行和股份制银行要求在2018年6月30日之前,“一刀切”将全部逾期90天以上的贷款计入不良;而属于地方银监局管理的地方法人银行则获得一定的缓冲期限,按各地实际情况,有些地方银行甚至可以延期到2019年达标。

这样的政策可以有助于银行将不良风险释放,逐步提高银行业的资产质量。那么整个银行业的不良情况如何?

在《投资者报》制作的《百家银行竞争力体检报告》统计中,截至5月31日,发布的159家银行年报中,2017年不良贷款率同比增幅11%72%的银行就有9家,其中城商行的数量略高于农商行;若单以不良率高低判断,垫底的最后七名均为农商行。

1、垫底清一色农商行

从2017年底开始,监管已明确要求银行体现真实的不良暴露情况,并将其纳入监管评级,但由于具体执行差异,不排除实际仍有偏离,其中尤以农商行备受关切。

数据显示,在不良率最高的前十名中,仅农商行就占据了前七位,从高到低依次为:烟台农商行、广东四会农商行、湖北咸宁农商行、肇庆端州农商行、江苏江阴农商行、江苏泰州农商行和安徽马鞍山农商行,遍布全国多个地区,不良贷款比率分别为:3.61%、2.78%、2.67%、2.4%、2.39%、2.38%和2.32%。

评级机构东方金诚在2017年下半年的报告中提到,农村金融机构不良贷款率在2016年四季度小幅下降后,2017年重新拐头向上,且二季度升幅明显。农商行等农村金融机构由于贷款客户集中度高、资本实力弱、客户质量一般、风险管理水平不高和不良贷款化解能力有限等因素,部分农商行不良加速暴露。

银监会数据显示,2017年全年农商银行不良贷款呈持续上升趋势,四个季度末的不良贷款率分别为:2.55%、2.81%、2.95%和3.16%。因此,有业内人士担心,农商行底子薄、风控能力差、治理相对闭塞,或将成银行业下一个风险点。

2、治理闭塞导致乱象频发

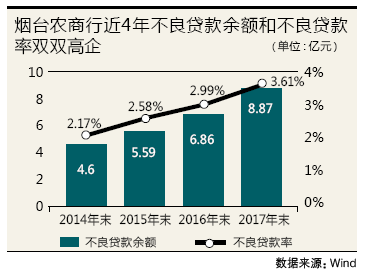

在已披露的159家银行年报中,不良贷款率最高的是烟台农商行,为3.61%,同比增长21%。不仅如此,2017年烟台农商行的不良贷款余额也在大增,从2016年末6.86亿元增加到了8.87亿元,增幅高达29.3%。这已经是烟台农商行连续三年不良贷款率和不良贷款余额出现“双升”,从目前的数据看出公司的资产质量在恶化。

据了解,烟台农商行也有农商行、农信社“小、散、乱”的共性问题,例如股权较为分散,无控股股东。截至2017年末,持股比例超5%的股东只有三个,分别为:青岛巴龙房地产开发有限公司(持股占比6%)、丛林集团有限公司(持股占比5.2%)和烟台伟成食品有限公司(持股占比5.2%)。

记者注意到,在资产总额和营收两方面因素持续增长下,烟台农商行近三年的净利润却连续下滑,净利润从2014年的3.09亿元下降到2017年的1.71亿元。《投资者报》查询年报得知,烟台农商行净利润下滑的重要原因则是不良导致的资产减值。年报数据显示,2014年2017年资产减值损失分别为:2.33亿元、2.1亿元、4.21亿元以及4.31亿元,呈现连年增长的趋势。

针对经营现状,记者欲联系烟台农商行采访,令人诧异的是,作为一家总资产超过400亿元的农商行竟然没有官网,联系通道十分闭塞。截至发稿,记者并未联系上烟台农商行。

与此同时,频频陷入同业纷争也加剧了部分农商行的乱象。“在同业链条之中,银行风险一般从大银行向小银行逐级传导,有的农商行或子公司则深陷其中。”资深业内人士告诉记者。

就连上市银行江阴银行亦不例外,虽然上市不到两年,但相关同业烦恼却一直未断。在江阴银行子公司宣汉村镇银行牵涉6起票据业务未决诉讼,除恒丰银行嘉兴分行案件和恒丰银行常熟支行案件法院已经判决外,另4起案件分别是恒丰银行南通分行案件、恒丰银行青岛分行案件、鄂尔多斯农商行案件、兴业银行宁德分行案件,涉诉总金额达3.47亿元。票据纠纷频发显示出江阴银行风控存在问题,这或许是公司不良率高企的原因之一。

3、部分城商行深陷不良困扰

记者注意到,在不良贷款增速排名前列的名单中,除了农商行,也不乏上市或拟上市银行,如重庆银行、青岛银行、兰州银行、郑州银行、浦发银行和哈尔滨银行,2017年的不良贷款率虽然不那么高,依次为:1.35%、1.69%、2.09%、1.5%、2.14%和1.7%,但同比增幅却不小,分别为41%、24%、18%、15%、13%和11%。

从上述银行年报中,记者注意到,针对不良率高企,多数银行将原因归结为辖区内经济不景气,导致企业还款能力下降。另外,公司的内控缺陷,导致违规踩雷。

记者注意到,或许是不良增速的高企加紧了银行“补血”的需求。上述银行中不仅有“港漂”回归申请A股IPO的郑州银行、青岛银行、重庆银行,还有正在A股排队候场的兰州银行,包括前述不良贷款率2.32%的马鞍山农商行也在A股IPO之列。

“银行不良率抬升给拨备覆盖率带来压力,在实体经济下滑的背景下,银行不良贷款总额和不良贷款率均出现上升,银行普遍面临资本金不足的问题。资本充足率是银行展业的决定性因素,这将促使银行扎堆上市募集资金用于补充资本金。”一位银行业人士表示。